经济复苏趋缓,运需增长受累

一季度,世界经济整体保持复苏态势,但由于经济面临较多不确定性因素,复苏步伐趋缓。总体而言,发达经济体的经济复苏态势仍将带动市场运输需求上升。发展中国家今年GDP预测增速表现分化:俄罗斯和巴西进一步下调,预测增速将分别下降1.0%和3.5%;中国、印度和东盟则继续保持平稳增长,预测增速分别为6.3%、7.5%和4.8%。由于发展中国家经济表现各异,分航线运输需求表现亦出现分化,亚洲区域内货量继续保持稳定增长,而亚洲至巴西、俄罗斯等航线集装箱运输量增速则继续疲软。

大船持续入市,船队规模扩大

集装箱船运力在大型船舶持续交付带动下继续保持快速增长。据克拉克森统计,截至2月底,世界集装箱船为5230艘,同比增长2.2%,累计运力规模达1981.09万TEU,同比增长7.6%。分船型看,8000TEU以上型船运力总计836.83万TEU,同比增长20.2%,占全球船队规模的比重升至42.2%,同比增加4.4个百分点;8000TEU以下型船运力为1144.26万TEU,同比基本持平。

船舶拆解方面,拆解船舶主要集中于中小船型,船舶拆解总量同比小幅上升。据克拉克森统计,截至2月底,受3000~7000TEU型船拆解量上升影响(船龄最低超15年),前两月世界集装箱船总计拆解运力58.4万TEU,同比大幅上升64.5%。

闲置运力方面,由于市场供需关系持续不佳,运价长期低迷,班轮公司大多采取较大力度的运力控制措施,市场闲置运力规模继续上升。据Alphaliner统计,截至3月7日,世界集装箱船舶闲置数量为352艘、157.0万TEU,同比分别大幅上升225.9%、549.3%,占船队总运力比重约为7.8%。

租船需求平淡,租金低位下探

一季度,受运输市场供需失衡严重影响,世界集装箱船租赁需求表现平淡,多数船型租金水平低位下探。克拉克森3月份公布的数据显示,1000TEU以上型船中,仅2500TEU型船租金取得1.7%的微弱上升,其余多个船型租金出现不同程度下滑,其中2750TEU型船租金下跌7.7%,降幅最大,且该船型自去年5月以来已连续9个月下跌,较去年4月高点已跌去55.6%。

中国市场

贸易形势严峻,进出口额双降

受世界经济复苏趋缓影响,各国消费需求呈减弱趋势。此外东南亚区域国家对中国出口产品的竞争性和替代性日益增长,以及2月份传统农历春节等因素对外贸影响的叠加,一季度中国进出口贸易额明显下降。据海关统计,一季度,中国外贸进出口总值8021.4亿美元,同比下降11.3%,跌幅同比增加5.3个百分点。其中,出口4639.3亿美元,下降9.6%,增速大幅减少14.5个百分点;进口3382.1亿美元,下降13.5%。

由于总体进出口形势不佳,中国与主要国家及地区的进出口贸易总额大多出现两位数的降幅。据海关统计,一季度,中欧双边贸易总值为1235.0亿美元,同比下降7.0%。其中,出口下降6.9%;进口下降7.0%。中美双边贸易总值为1127.2亿美元,同比下降10.3%。其中,出口下降8.8%;进口下降14.1%。中国与东盟双边贸易总值为986.5亿美元,同比下降11.6%。

分货类来看,由于占主要适箱货出口贸易额近七成的机电产品出现较大下滑,适箱货总体出口贸易额出现下降。据海关统计,前两月,机电产品出口1716.6亿美元,同比下降16.9%;其余主要适箱货也出现下降,其中鞋类、家具以及灯具出现20%以上的降幅。

供需关系不佳,行情先扬后抑

一季度,受全球经济发展趋缓影响,运输市场需求表现不及预期,由于市场运力过剩格局未获改善,市场仅在传统春节前运输高峰获得短期提振,随后即步入快速下行通道。3月25日,上海航运交易所发布的中国出口集装箱综合运价指数为659.2点,较年初下跌10.3%,一季度平均为738.8点,同比下跌30.2%;上海出口集装箱运价指数(SCFI)为418.5点,较年初下跌43.9%,一季度平均为528.28点,同比下跌46.6%。

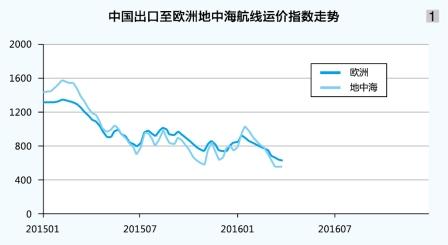

欧洲地中海航线:市场行情先扬后抑。年初,受欧元区经济恢复势头疲软影响,传统农历新年出货高峰不及预期。运力方面,班轮公司为满足预期中的高峰运输需求,采取临时增开航班、大船换小船等方式增加运力投入,致船舶舱位利用率大多维持在90%~95%的范围内。由于市场未出现往年节前舱位难求的情况,多数班轮公司虽在1月初以较大力度执行运价恢复计划,但涨后运价未能企稳,基本以每周200美元/TEU的速度下滑。此外,班轮公司为争取节日期间航班货源而竞相降价,市场运价被进一步拉低。春节运输淡季,因大部分工厂复工周期较长,运输需求恢复速度缓慢,供需关系持续低迷,班轮公司迫于市场基本面而数次推迟3月初的运价上涨计划,并最终取消。3月25日,上海航运交易所发布的中国出口至欧洲、地中海航线运价指数分别为639.7点、561.0点,较年初分别下跌25.2%、28.6%,一季度平均分别为789.9点、792.4点,同比分别下跌39.5%、46.2%(见图1)。

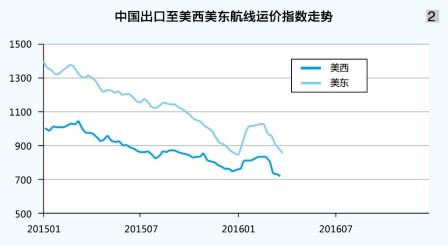

北美航线:运输市场总体处于弱势格局。1月初的传统春节前发货高峰,班轮公司坚决推动运价上涨计划,市场运价自低位获得明显提升。但此后受班轮公司加大运力投入影响,涨后运价未能企稳并呈逐周回落之势。随着春节的临近,虽然货主出货力度进一步加强,且有部分班次出现满载情况,但总体供需关系不及去年同期,且班轮公司为囤积节日期间航班货源而加大了竞争力度,原定2月初的运价上涨计划仅有小部分班轮公司尝试,基本宣告失败。节后,随着市场运输需求陷入低谷,部分航班装载率跌至五成以下。虽然班轮公司大多采取临时停航措施应对,但在需求不足的情况下班轮公司只能继续采用降价揽货策略以维持市场份额,市场运价持续走低。3月25日,上海航运交易所发布的中国出口至美西、美东航线运价指数分别为734.1点、882.3点,较年初分别下跌3.6%、上升4.2%,一季度平均分别为797.0点、958.4点,同比分别下跌21.5%、28.8%(见图2)。

日本航线:市场总体运输需求同比略有增长,但受运力基数过大影响,上海港船舶平均舱位利用率不足七成,供需关系疲软。虽然班轮公司在年初传统运输旺季陆续推动运价上涨计划,但运价涨势明显弱于去年同期,且于节后开始回落。3月25日,上海航运交易所发布的中国出口至日本航线运价指数为631.1点,较年初上升1.8%,一季度平均为628.4点,同比下跌8.3%(见图3)。

澳新航线:运价低位震荡。虽然众多班轮公司于1月初陆续提涨运价,但因缺少货量支撑,运价在运输旺季仅获小幅提振。节后随着货量陷入低迷,班轮公司采取相应运力收缩措施,供需关系总体不佳,市场运价逐周下降。3月25日,上海航运交易所发布的中国出口至澳新航线运价指数为618.0点,较年初下跌2.8%,一季度平均为642.2点,同比下跌18.9%(见图4)。

南美航线:市场运价急涨缓跌。因当地主要经济体经济持续低迷,拖累运输需求迟迟未现恢复迹象,春节前船舶平均舱位利用率仅上升至七成左右,市场运价回升乏力。1月初运价虽一度反弹至近400美元/TEU,但随即快速下跌,至1月底市场最低运价已重回50美元/TEU左右水平。节后市场,虽然班轮公司采取大规模运力收缩措施,但船舶平均舱位利用率仍不足五成。市场平均运价于2月中旬一度跌至100美元/TEU以下,创SCFI发布以来新低。直至2月底,虽然供需关系依旧未见好转,多数班轮公司仍坚决拉涨运价,市场运价大幅反弹至800美元/TEU以上,单周涨幅达725.3%,但由于运力过剩情况严重,涨后运价即开始逐周下跌。3月25日,上海航运交易所发布的中国出口至南美航线运价指数为355.0点,较年初上升11.3%,一季度平均为396.9点,同比下跌51.3%(见图5)。

预 测

全球经济今年仍将保持复苏态势,但增长不确定性增加。据国际货币基金组织1月份预测,今年全球经济增长率为3.4%,增速同比小幅增加0.3个百分点,但较去年10月的预测值减少0.2个百分点。其中,美国经济增长2.6%,增速增加0.1个百分点;欧元区经济增长1.7%,增速增加0.2个百分点;受发达经济体经济增长的带动,新兴市场及发展中国家的经济增速预计为4.3%,增速增加0.3个百分点。

今年国际贸易总量将较去年出现回升,预计增速将恢复至3.4%,同比增加0.8个百分点。基于国际贸易发展形势,全球集装箱运输需求仍将保持增长。据克拉克森预测,二季度全球集装箱运量将增长1.6%。其中,太平洋航线东行运量增长2.6%;远东至欧洲航线西行运量则总体持平。

运力方面,新增运力仍保持较大规模,但增速放缓。据克拉克森统计,预计年内仍待新交付的运力为118.0万TEU,同比减少28.1%,其中8000TEU以上型船新增运力为99.0万TEU,同比减少28.6%,占交付总量的比重为83.9%,同比减少2.5个百分点。考虑到推迟交付及船舶拆解的情况,预计年底船队运力规模将达到2051.3万TEU,同比增长3.9%,其中8000TEU以上型船运力规模将达924.9万TEU,增长13.8%。

由于大船运力在新增运力中占据较大比重,必将带动航线运力结构进一步升级,同时也将逐步扩散至次干航线,在运输需求没有大幅提振的情况下,航线供需关系将面临较为严峻的考验。

欧洲航线:由于欧元区各项经济指标时有反复,同时受地缘政治及突发事件的影响,经济复苏前景并不明朗,影响市场运输需求的恢复预期。而在货量表现平淡的同时,航线运力在新增大船持续交付入市的情况下仍将继续增长,市场运价将在低位区间内震荡。

北美航线:美国经济于一季度呈平稳增长态势,并在消费者信心、就业人数、制造业等指标上表现良好,显示出仍将保持较为稳健的恢复态势,从而为市场运输需求的上升提供良好的基础。运力方面,由于市场运价自去年以来持续走低并多次刷新最低运价纪录,班轮公司在航线运力投入上更为谨慎,但新船交付压力依然存在。综合来看,受庞大的运力基数影响,航线供需关系难获得实质性改善,市场运价回升或面临较大阻力。

亚洲区域内航线:区域内主要国家及经济体仍将保持较快增长,同时随着中国“一带一路”战略及积极外贸政策的推动,区域内经贸往来更趋活跃,推动航线运输需求保持稳定增长。据克拉克森预测,今年亚洲区域内航线集装箱运量将增长4.4%,同比增加1.3个百分点,并较全球集装箱运量整体增速增加0.3个百分点。但是,区域内航线复杂,经营班轮公司较多,进入门槛相对较低,市场竞争激烈程度或将进一步激化,市场行情难言乐观。